Mặt bằng lãi suất huy động đã hạ sau các đợt giảm lãi suất điều hành liên tiếp, tạo dư địa giảm thêm lãi suất cho vay để kích cầu tín dụng, hỗ trợ thị trường địa ốc cũng như nền kinh tế, thế nhưng kỳ vọng này khó diễn ra trong ngày một, ngày hai.

Lãi suất giảm, kì vọng thị trường tăng tốc

Báo cáo của Chính phủ gửi Ủy ban Kinh tế Quốc hội mới đây cho biết, lãi suất cho vay bình quân tiền đồng phát sinh mới của các ngân hàng thương mại hiện ở mức khoảng 9,3%/năm. Tuy nhiên, theo số liệu của Ủy ban Giám sát tài chính Quốc gia, lãi suất cho vay bình quân của 35 ngân hàng thương mại trong nước tính đến cuối tháng 3/2023 vào khoảng 10,23%/năm, cao hơn 0,56%/năm so với cuối năm 2022.

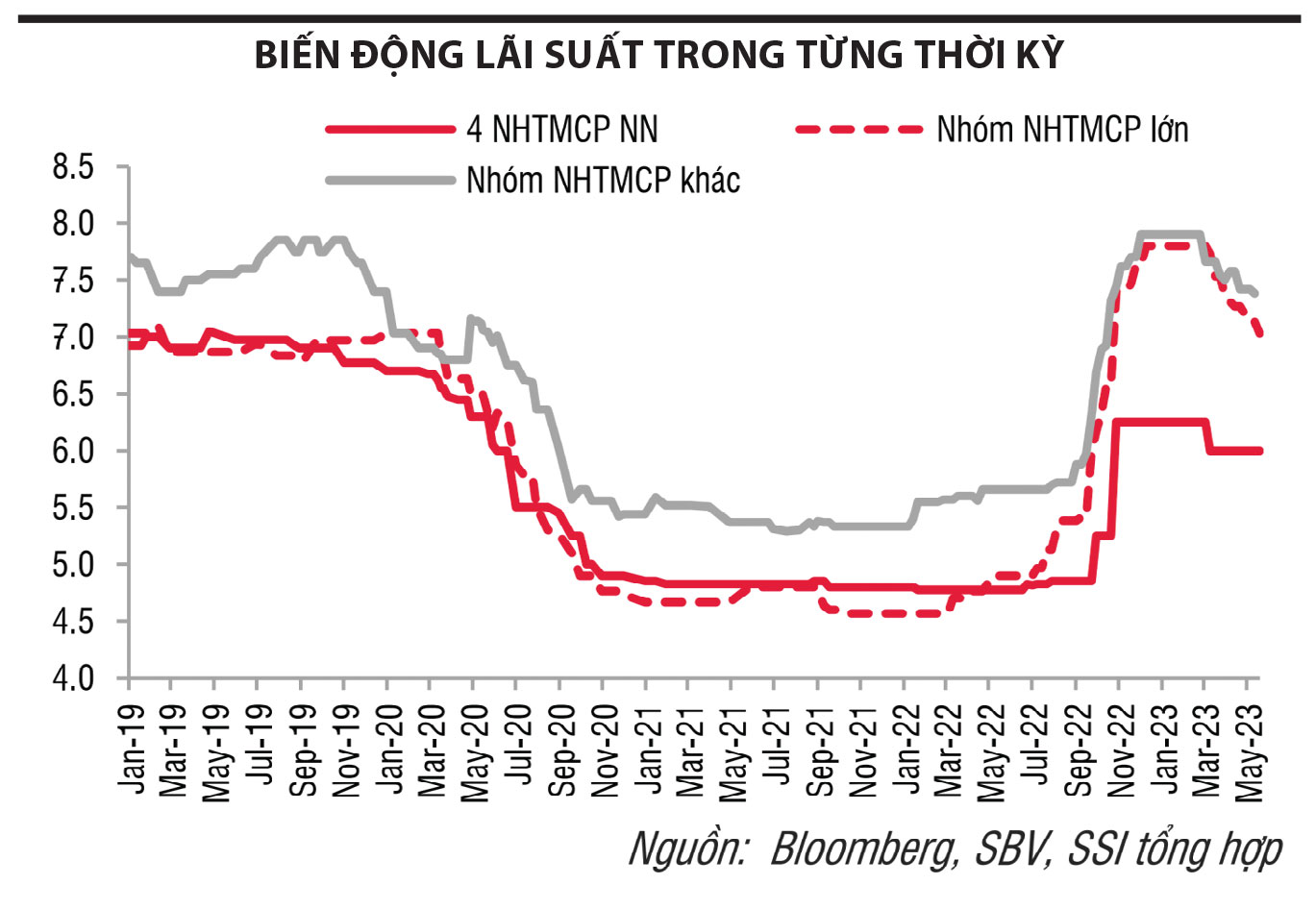

Với việc giảm lãi suất điều hành thêm 0,5%/năm vào ngày 25/5 vừa qua, Ngân hàng Nhà nước đã có tổng cộng 3 lần giảm lãi suất điều hành trong chưa đầy 3 tháng. Động thái này cho thấy, Ngân hàng Nhà nước sẵn sàng chuyển từ chính sách thắt chặt sang nới lỏng tiền tệ để hỗ trợ nền kinh tế.

Thông thường, sau các đợt giảm lãi suất điều hành, hầu hết ngân hàng đều giảm tương ứng lãi suất tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng. Lần gần nhất, lãi suất tiền gửi ngắn hạn đã giảm 0,5%/năm xuống 5%/năm. Nhóm ngân hàng có vốn nhà nước chi phối là những đơn vị nhạy cảm nhất với chính sách lãi suất của Ngân hàng Nhà nước, khi đã giảm khá sâu lãi suất huy động áp dụng cho các kỳ hạn từ 1 đến dưới 6 tháng về mức 4,1-4,6%/năm. Lãi suất huy động giảm là cơ sở để giảm lãi suất cho vay. Tuy nhiên, trên thực tế, lãi vay không giảm nhanh như vậy.

Khảo sát nhanh của phóng viên Báo Đầu tư Chứng khoán cho thấy, nhiều ngân hàng thương mại hiện công bố lãi vay mua nhà thấp nhất ở mức 4,99%/năm, nhưng chỉ cố định trong 3-6 tháng đầu với các khoản vay có thời hạn trên 24 tháng, sau đó sẽ áp dụng lãi suất thả nổi theo thị trường, với biên độ là lãi suất huy động 6 tháng cộng thêm 4-4,5%/năm, tức là lãi suất thực đối với các khoản vay bất động sản dao động trong khoảng 13-14%/năm.

Một số ít ngân hàng có lãi vay mua nhà ở mức dưới 10%/năm như Shinhan Bank tính lãi cố định 7,99%/năm trong 6 tháng đầu và 10,5%/năm cho 54 tháng còn lại. Với TPBank, mức lãi suất 8%/năm chỉ áp dụng cho khách vay mua nhà trong 6 tháng đầu và 6 tháng tiếp theo sẽ là 12%/năm, sau đó cũng tính lãi thả nổi theo thị trường.

|

Còn lại, đa phần ngân hàng áp dụng lãi vay mua nhà ở mức hơn 10%/năm. Trong đó, các ngân hàng VIB, PVcomBank, VPBank, HDBank đang áp lãi suất cho vay mua nhà cao nhất, từ 12-15,5%/năm. Chẳng hạn, PVcomBank áp dụng mức 12%/năm trong 6 tháng đầu, từ các tháng sau sẽ là 15,5%/năm. Tại HDBank, mức lãi vay 13,5%/năm được áp dụng cho năm đầu, từ năm tiếp theo sẽ cộng thêm biên độ 4,5%/năm.

Với mức lãi suất cao như trên, không khó hiểu khi thời gian gần đây, câu chuyện “tiền sẵn có, nhưng ngân hàng không giải ngân được” tiếp tục là chủ đề nóng trên nhiều diễn đàn, phương tiện thông tin đại chúng khi nhiều người dân và doanh nghiệp cho biết “lãi suất giảm, nhưng vẫn vượt quá khả năng chịu đựng”.

Mới đây, Thủ tướng Chính phủ Phạm Minh Chính đã ký công điện yêu cầu các bộ, ngành, địa phương tiếp tục thực hiện quyết liệt, hiệu quả các nhiệm vụ, giải pháp tháo gỡ khó khăn cho người dân, doanh nghiệp. Công điện nhấn mạnh, Ngân hàng Nhà nước đã có nhiều nỗ lực để góp phần kiểm soát lạm phát và chỉ đạo hạ lãi suất điều hành, nhưng mặt bằng lãi vay vẫn còn cao, các quy định tiếp cận vốn vẫn ngặt nghèo, các gói hỗ trợ giải ngân chậm…

Giai đoạn thắt chặt chính sách tiền tệ đang có dấu hiệu chậm lại và khả năng kết thúc vào cuối quý II/2023. Tuy nhiên, để mặt bằng lãi vay về mức ổn định như trước dịch thì cần thêm nhiều thời gian.

Công điện nêu rõ, Ngân hàng Nhà nước cần yêu cầu các ngân hàng sử dụng các biện pháp giảm chi phí để hạ lãi suất, từ đó tăng khả năng tiếp cận vốn, giúp người dân và doanh nghiệp phần nào giảm chi phí, tăng cường năng lực sản xuất – kinh doanh.

Dù vậy, trong chia sẻ gần đây, lãnh đạo Ngân hàng Nhà nước cho biết, do kinh tế Việt Nam phụ thuộc nhiều vào nguồn vốn tín dụng ngân hàng, trong khi nhu cầu vốn để phát triển kinh tế luôn ở mức cao, điều này đã tạo áp lực lên lãi suất cho vay.

Chưa kể, những thông tư mới ban hành để hỗ trợ doanh nghiệp cũng tác động tới lãi vay. Chẳng hạn, Thông tư số 02/2023/TT-NHNN ban hành ngày 23/4/2023 cho phép cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ khách hàng gặp khó khăn. Điều này đồng nghĩa với việc các ngân hàng chưa thu nợ khi đến hạn, trong khi vẫn phải đảm bảo chi trả lãi suất tiền gửi, dẫn tới giảm doanh số cho vay và chậm lại vòng quay vốn trong nền kinh tế, từ đó gây áp lực trở lại lên khả năng cân đối vốn và dư địa giảm lãi suất.

Theo TS. Nguyễn Trí Hiếu, chuyên gia tài chính – ngân hàng, ngoài các lý do trên, Ngân hàng Nhà nước còn phải quan sát động thái của Cục Dự trữ Liên bang Mỹ (Fed) trong các vấn đề điều hành chính sách tiền tệ, đặc biệt liên quan đến câu chuyện hạ lãi suất.

“Dù khả năng Fed tăng lãi suất USD trong cuộc họp tháng 6 này vẫn là 50/50, song việc tiếp tục giảm lãi suất VND (nếu có) của Việt Nam sẽ gây bất lợi cho tỷ giá USD/VND và có thể đẩy lạm phát lên cao. Chính sách lãi suất của Việt Nam hiện đứng ở ‘ngã ba đường’ và khó có lựa chọn trọn vẹn. Hơn nữa, doanh nghiệp khó tiếp cận vốn tín dụng không chỉ bởi lãi suất cao, mà còn vì không thể đáp ứng điều kiện vay”, ông Hiếu phân tích.

Dòng tiền trở lại quý III?

Theo báo cáo cập nhật hàng tuần của Hội Môi giới bất động sản Việt Nam (VARS), lượng giao dịch có sự cải thiện nhưng vẫn tương đối chậm, lý do bởi phần lớn người mua nhận thấy việc đi vay để mua nhà ở thời điểm này là chưa phù hợp, bao gồm cả những người có nhu cầu ở thực.

Báo cáo của VARS cũng nhận định, giai đoạn thắt chặt chính sách tiền tệ khả năng đã kết thúc, nhưng để mặt bằng lãi vay về mức ổn định như trước dịch thì cần thêm nhiều thời gian.

Lãnh đạo Công ty cổ phần Đầu tư phát triển đô thị và khu công nghiệp Sông Đà (Sudico) cho biết, kỳ vọng lớn nhất hiện nay của nhiều doanh nghiệp bất động sản là đến tháng 10 hoặc tháng 11 năm nay, mặt bằng lãi vay giảm về ngưỡng 10%/năm. Đây cũng là ngưỡng ông Phạm Anh Khôi, Viện Nghiên cứu Kinh tế – Tài chính – Bất động sản Dat Xanh Services (FERI) cho là “chấp nhận được” đối với người đi vay mua nhà hiện nay.

“Quý III/2023 sẽ là thời điểm mấu chốt khi một lượng lớn tiền gửi ngân hàng đáo hạn. Đây cũng là thời điểm quyết định dòng tiền có quay trở lại thị trường bất động sản hay không”, ông Khôi nhấn mạnh và dự báo sẽ có 2 kịch bản xảy ra.

Với kịch bản thứ nhất, nếu tình hình thị trường bất động sản vẫn khó khăn, niềm tin của nhà đầu tư chưa được khôi phục thì nguồn tiền này tiếp tục ở lại hệ thống ngân hàng, chấp nhận một mức lãi suất thấp hơn. Ở kịch bản thứ hai, nếu thị trường ấm lên, lãi suất huy động giảm xuống mức 6-7%/năm vào thời điểm cuối năm nay, thậm chí là không giảm, nguồn tiền khả năng cao sẽ ưu tiên quay trở lại thị trường địa ốc.

Dữ liệu từ cuộc khảo sát của một sàn giao dịch bất động sản là hội viên của VARS tại Quảng Ninh đối với nhóm khách hàng thân thiết cũng cho thấy, với các khoản tiết kiệm kỳ hạn 6-12 tháng dự kiến đáo hạn trong quý III và IV/2023, nếu lãi suất huy động giảm, họ sẽ mang khoản tiền này đầu tư vào những kênh đem lại lợi nhuận cao hơn kênh gửi tiết kiệm, trong đó bất động sản là lĩnh vực được ưu tiên.

Theo ông Nguyễn Quốc Anh, Phó tổng giám đốc Batdongsan.com.vn, yếu tố chính sách luôn có tác động rất lớn đến thị trường bất động sản và thông thường có độ trễ khoảng hai quý. Do đó, với những chính sách vừa được Chính phủ ban hành, thời điểm thị trường bất động sản xuất hiện tín hiệu đảo chiều dự báo rơi vào quý IV/2023 hoặc muộn hơn là giữa năm 2024 và lúc này, lượng hàng tồn kho trên thị trường sẽ giảm mạnh.

Tuy vậy, điều quan trọng nhất lúc này là độ trễ và mức độ ảnh hưởng của chính sách, đặc biệt là gói ưu đãi tín dụng 120.000 tỷ đồng, nếu được thẩm thấu và tác động nhanh sẽ giúp đà phục hồi của thị trường bất động sản diễn ra nhanh hơn, thậm chí là nhanh hơn giai đoạn trước.

Một yếu tố nữa ảnh hưởng trực tiếp đến quá trình đảo chiều của thị trường bất động sản, theo ông Quốc Anh, đó là giải ngân vốn đầu tư công, nhưng tốc độ giải ngân hiện vẫn khá chậm. Nếu các công trình hạ tầng lớn sớm có hình hài mở lối cho nguồn cung bất động sản và dòng tiền ngân sách đổ vào thị trường từ giải ngân đầu tư công, cộng với việc thu hút nguồn vốn FDI được duy trì tốt so với các năm… thì thời gian thị trường lấy lại đà tăng trưởng càng được rút ngắn.

Ở một góc độ khác, TS. Đinh Thế Hiển – chuyên gia kinh tế nhận định, sự khác biệt quan trọng nhất của giai đoạn hiện tại so với đợt khủng hoảng 10 năm trước là giá bất động sản. Chẳng hạn, vào năm 2012, khi thị trường địa ốc “đóng băng”, giá đất nền sổ đỏ quận 9, TP.HCM chỉ khoảng 8-10 triệu đồng/m2, nhưng hiện tại đã tăng gấp nhiều lần.

“Hiện tại, có thể nói đa số những người ôm đất để đầu tư, đầu cơ vẫn đang chùn tay, chưa vội nhảy vào bắt đáy như giai đoạn 2012-2013”, ông Hiển nói và cho rằng, muốn thị trường bất động sản sớm “tan băng” thì phải hội tụ một số yếu tố: Dòng tiền xuất hiện, mặt bằng giá giảm xuống một mức nhất định đủ để người mua tin tưởng và chấp nhận, nếu ai cũng muốn giữ giá cao thì thị trường sẽ khó chuyển biến.

Nhiều cơ hội cho người mua ở thực

| Ông Vũ Cương Quyết, Tổng giám đốc Đất Xanh Miền Bắc |

Đến thời điểm này, những tín hiệu lạc quan trên thị trường bất động sản đã rõ ràng hơn khi Chính phủ và các bộ, ngành, địa phương tích cực tháo gỡ vướng mắc, khó khăn cho doanh nghiệp, đặc biệt là các giải pháp về vốn và pháp lý dự án. Cộng hưởng với hoạt động tái cấu trúc và các giải pháp chủ động từ phía doanh nghiệp, tôi tin tưởng rằng, trong quý II/2023, thanh khoản của thị trường bất động sản sẽ phục hồi rõ rệt hơn.

Tôi cho rằng, giai đoạn này có nhiều cơ hội cho người mua ở thực khi các chủ đầu tư và đơn vị phân phối đang đưa ra nhiều chính sách bán hàng ưu đãi chưa từng có để kích cầu. Theo đó, những người đang sẵn tiền mặt có thể mua được sản phẩm ưng ý với mức giá phù hợp.

Thị trường kỳ vọng hồi phục từ cuối năm 2023 hoặc đầu năm 2024

|

| Bà Đỗ Thu Hằng, Giám đốc cấp cao, Bộ phận Nghiên cứu và Tư vấn, Savills Hà Nội |

Khả năng hồi phục của thị trường bất động sản phụ thuộc vào nhiều yếu tố, bao gồm việc gỡ vướng pháp lý dự án, khả năng tiếp cận nguồn vốn và có sản phẩm phù hợp với nhu cầu thị trường. Các thành viên thị trường vẫn đang chờ đợi một loạt dự án luật sửa đổi được thông qua từ nay tới cuối năm như Luật Đất Đai, Luật Kinh doanh bất động sản, Luật Nhà ở, Luật Giá, Luật Đấu thầu…

Dù sẽ cần nhiều thời gian để thẩm thấu, nhưng đây được xem là những “liều thuốc” giúp thị trường sớm hồi phục, kỳ vọng bắt đầu từ cuối năm 2023 hoặc đầu năm 2024.

Chính sách hạ lãi suất chưa thẩm thấu nhiều

|

| Chuyên gia kinh tế Đinh Trọng Thịnh |

Thực tế, lãi suất đã giảm trên diện rộng, vì thế cho nên ở tất cả các ngành nghề, lĩnh vực đã ghi nhận sự tác động và nhóm địa ốc cũng không ngoại lệ. Tuy nhiên, theo tôi, mức giảm là chưa nhiều.

Việc giảm lãi suất là yếu tố quan trọng tạo cảm hứng cho thị trường bất động sản, nhưng doanh nghiệp được vay không, từ đó có được hưởng lợi ích từ giảm lãi suất hay không mới là vấn đề quan trọng. Tôi quan sát và thấy rằng, mức độ thẩm thấu chính sách lãi suất là chưa nhiều vì thực ra, các doanh nghiệp bất động sản trước đây có tài sản đảm bảo đã vay rồi, giờ muốn vay nữa cũng không còn tài sản. Đó là chưa nói, hiện định giá tài sản còn thấp hơn trước khiến việc vay vốn gặp khó khăn. Ngoài ra, các vấn đề như nợ xấu, nợ quá hạn… gia tăng cũng khiến doanh nghiệp không dễ tiếp cận “nguồn cấp máu” từ các ngân hàng.

Việc tiếp cận vốn có sự mâu thuẫn

|

| Ông Nguyễn Quốc Hiệp, Chủ tịch Hội đồng quản trị GP Invest |

Lãi suất điều hành liên tục giảm, nhưng lãi suất cho vay chưa giảm tương ứng bởi có độ trễ, thường lên tới vài tháng. Một vấn đề quan trọng hiện nay, đó là việc tiếp cận vốn có sự mâu thuẫn. Người đủ điều kiện vay thì không dám vay vì mức lãi 10-11%/năm vẫn cao, nếu không có sản phẩm, dòng tiền sẽ là một áp lực rất lớn. Ở chiều ngược lại, do các ngân hàng cần đảm bảo an toàn tín dụng nên có doanh nghiệp muốn xin vay nhưng lại không đủ điều kiện.

Hiện tại, một mặt doanh nghiệp khó tiếp cận vốn vay, mặt khác phải khá chắc chắn về doanh thu, đơn hàng… mới dám tự tin vay.

Lãi vay bất động sản vẫn rất cao

|

| Ông Nguyễn Bá Sáng, Chủ tịch Hội đồng quản trị Bất động sản An Gia |

Ngân hàng Nhà nước liên tục hạ lãi suất điều hành trong thời gian ngắn nhằm tạo dư địa giảm lãi suất cho vay. Tuy nhiên, khi chúng tôi tiếp xúc với các lãnh đạo ngân hàng thương mại thì họ đều nói rằng, luôn có độ trễ từ 9 tháng đến một năm để lãi suất thực tế giảm xuống rõ rệt.

Ngoài ra, có một thực tế là lãi suất dành cho các ngành sản xuất – kinh doanh khác giảm, nhưng với bất động sản vẫn rất cao. Chưa kể, dù ngân hàng có mở hầu bao cho vay thì doanh nghiệp địa ốc cũng không vay được bởi dự án còn vướng pháp lý.

Năm nay, An Gia chưa có kế hoạch mở rộng quỹ đất, bởi nếu mua trong bối cảnh lãi suất neo cao và chờ gỡ vướng pháp lý sẽ rất rủi ro. Mặt khác, với hơn 30 ha quỹ đất hiện hữu, được quy hoạch hơn 10.000 sản phẩm, trung bình bán 1.500-2.000 sản phẩm/năm, An Gia có quỹ đất để phát triển dự án trong 4-5 năm tới nên cũng không thiết phải mua thêm lúc này.

Khi lãi vay giảm xuống 7-8%/năm, thị trường bất động sản mới sôi động

|

| Ông Phạm Đức Toản, Tổng giám đốc EZ Property |

Dù đã giảm, nhưng lãi suất thời điểm cuối năm 2022 – đầu năm 2023 vẫn cao và chỉ tác động phần nào tới tâm lý nhà đầu tư, còn thị trường bất động sản vẫn chưa có phản ứng nhiều.

Hiện nay, tâm lý thận trọng vẫn bao trùm, thanh khoản thị trường vẫn yếu. Do đó, phần lớn nhà đầu tư cá nhân sẽ không lựa chọn vay ngân hàng để mua bất động sản lúc này, nên dòng tiền vào thị trường tăng chậm. Đa phần các nhóm đầu tư trên thị trường vẫn đang ngồi chờ. Giai đoạn này, nhiều đơn vị sẽ ưu tiên dành thời gian hoàn thiện hồ sơ pháp lý hơn là mở rộng đầu tư.

Mức độ giảm lãi suất hiện tại chưa tác động nhiều tới thị trường bất động sản, vấn đề quan trọng nhất vẫn là phải có thanh khoản và nội tại nền kinh tế tích cực. Khi lãi vay giảm xuống 7-8%/năm, thị trường bất động sản sẽ lập tức có phản ứng mạnh mẽ và sôi động trở lại.

Nguồn: https://bds.tinnhanhchungkhoan.vn