Theo BSC, việc NHNN mở lại hoạt động tín phiếu từ 11/3/2024 có một vài nét tương đồng so với giai đoạn tháng 9-tháng 11/2023.

Như đã thông tin, ngày 11/3, Ngân hàng Nhà nước đã bất ngờ trở lại phát hành tín phiếu sau khoảng 4 tháng tạm dừng. Sau 5 phiên 11-15/3, NHNN đã phát hành gần 75.000 tỷ đồng tín phiếu, qua đó hút về số tiền tương ứng khỏi hệ thống.

Công ty chứng khoán BSC mới đây đã có báo cáo phân tích về động thái phát hành tín phiếu của NHNN.

Theo BSC, tín phiếu Ngân hàng Nhà nước (NHNN) là giấy tờ có giá ngắn hạn do NHNN phát hành để thực hiện Chính sách tiền tệ quốc gia. Các chủ thể tham gia mua bán tín phiếu có NHNN và các tổ chức tín dụng có tài khoản thanh toán bằng VNĐ tại NHNN. Mục tiêu ngắn hạn khi NHNN phát hành tín phiếu là điều tiết thanh khoản trên thị trường trong ngắn hạn để tác động đến tỷ giá. Trong dài hạn, việc phát hành tín phiếu để ổn định tỷ giá, lãi suất, thanh khoản,…để phục vụ cho mục tiêu dài hạn của chính sách tiền tệ.

Thông qua việc phát hành tín phiếu, NHNN điều tiết thanh khoản hệ thống đang dư thừa mà tổ chức tín dụng chưa dùng đến. Đây được xem là một biện pháp giúp hạn chế hiện tượng đầu cơ ngoại tệ.

Theo BSC, hoạt động phát hành tín phiếu là nghiệp vụ bình thường, cơ bản của NHTW. Tại Việt Nam, trong giai đoạn 2018-2023, NHNN đã thực hiện nghiệp vụ này đều đặn nhiều lần trong năm.

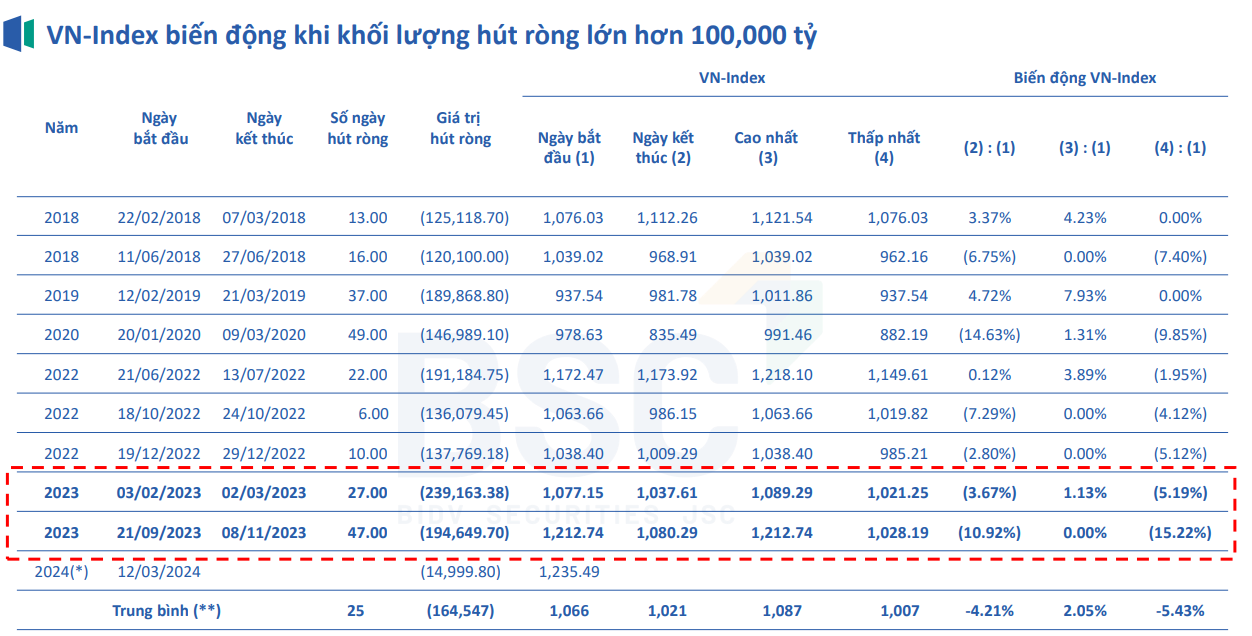

Theo dữ liệu của BSC, khi giá trị hút ròng dưới 100.000 tỷ, xác suất VN-Index giảm trong chu kỳ hút là 33,33%. Khi giá trị hút ròng hơn 100.000 tỷ đồng, xác suất VN-Index giảm trong chu kỳ hút là 66,67%. Trung bình xác suất VN-Index giảm trong các đợt hút ròng là 50%.

Nhìn lại đợt phát hành tín phiếu gần nhất là giai đoạn 21/9-8/11/2023, NHNN đã hút ròng 194.649 tỷ đồng trong giai đoạn này. Động thái hút tiền diễn ra khi tỷ giá USD/VND tăng mạnh (tăng 3,48% từ đầu quý 3/2023 đến 21/9/2023). Cũng trong giai đoạn này, thanh khoản hệ thống dư thừa với lãi suất liên ngân hàng từ tháng 7/2023 ở mức thấp dưới 1%.

Sau khi NHNN hút tiền về, tỷ giá bắt đầu giảm và duy trì đà đi xuống đến cuối tháng 11/2023. Lãi suất liên ngân hàng qua đêm tăng mạnh hơn 2% trong giai đoạn 21/9-25/10/2023 – phản ứng với động thái hút tiền, nhưng sau đó cũng nhanh chóng giảm trở lại.

Đối với đợt phát hành từ ngày 11/3/2024, BSC cho rằng lý do NHNN trở lại sử dụng công cụ tín phiếu là để hỗ trợ cho tỷ giá khi tỷ giá vừa qua tăng mạnh do: (1) chênh lệch lãi suất đồng VNĐ và USD; (2) DXY-Index tăng (nhưng vẫn ở mức thấp 102.8); (3) Fed phát tín hiệu lùi thời điểm hạ lãi suất từ quý 1 sang quý 2/2024. BSC cũng dự báo quy mô hút ròng giai đoạn này có thể khoảng 100.000-150.000 tỷ đồng. Lãi suát tín phiếu trung bình khoảng 1-1,3%/năm.

Như vậy, việc NHNN mở lại hoạt động tín phiếu từ 11/3/2024 có một vài nét tương đồng và khác biệt so với giai đoạn tháng 9-tháng 11/2023. BSC khuyến nghị, nhà đầu tư có thể quan sát các chỉ số quan trọng trong thời gian tới như: Tỷ giá (bao gồm tỷ giá tự do), chỉ số DXY, quy mô hút ròng cũng như lãi suất phát hành cùng với lãi suất liên ngân hàng, các ngành biến động giảm điểm mạnh trong quá khứ làm chỉ báo cho mức độ ảnh hưởng tới TTCK nếu có.

BSC nhận định, hoạt động hút ròng tín phiếu là một hoạt động nghiệp vụ, công cụ điều tiết và không có hàm ý đảo chiều chính sách. BSC khuyến nghị Nhà đầu tư không nên quá lo ngại, mà nên theo dõi và cần có những đánh giá một cách khách quan các thông tin trên thị trường để có những chiến lược đầu tư phù hợp.

PV

An ninh Tiền tệ